همکاران محترم؛ لطفاً جهت تکمیل و ارسال اظهارنامه یا تبصره ماده ۱۰۰ از راهنمای موجود در سایت استفاده نمایید؛ متأسفانه امکان پاسخگویی تلفنی و پاسخ در پیامرسانها و … ندارم.

آنچه در این صفحه مطالعه خواهید کرد:

۱- راهنمای استفاده از فرم تبصره ماده ۱۰۰

۲- راهنمای ارسال اظهارنامه

۳- محاسبه مالیات مشاغل طبق روش اظهارنامه (درآمد و هزینه واقعی)

۴- ویرایش اطلاعات ثبت نام پرونده الکترونیک مالیاتی (بروزرسانی و تکمیل ثبت نام)

۵- قوانین، دستورالعملها و بخشنامههای مربوطه

راهنمای ارسال اظهارنامه یا استفاده از تبصره ماده ۱۰۰

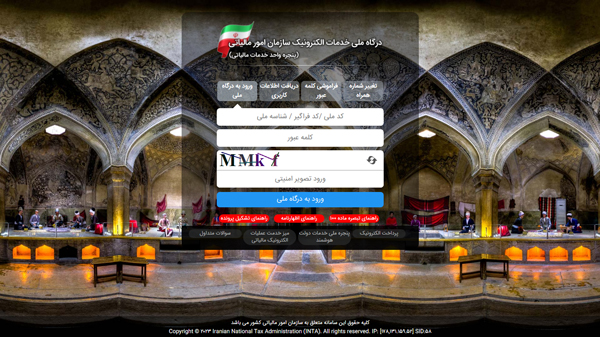

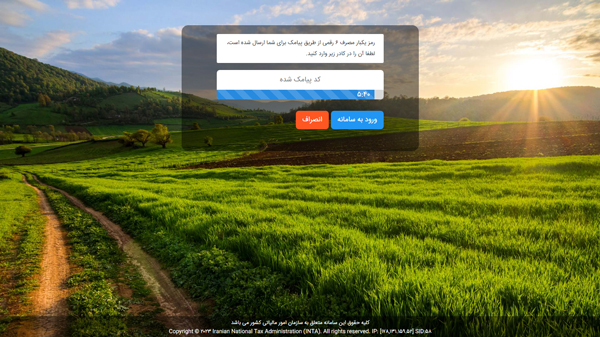

ورود به درگاه ملی خدمات الکترونیک سازمان امور مالیاتی به نشانی my.tax.gov.ir؛ اگر کلمه عبور را فراموش کردهاید، از گزینه «فراموشی کلمه عبور» استفاده کنید.

رمز یکبار مصرف ۶ رقمی از طریق پیامک برای شما ارسال شده است لطفا آن را در کادر زیر وارد کنید؛ در ایام پیک استفاده از این سامانه (مانند ایام ارسال اظهارنامه)، ممکن است این فرآیند حذف شود

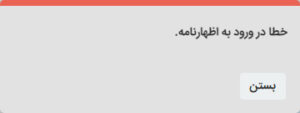

اگر با پیغام «خطا در ورود به اظهارنامه» مواجه شدید، صفحه را Refresh کرده و مجدداً تست کنید

روی «ثبت اظهارنامه و فرم استفاده از تبصره ماده ۱۰۰» کلیک کنید

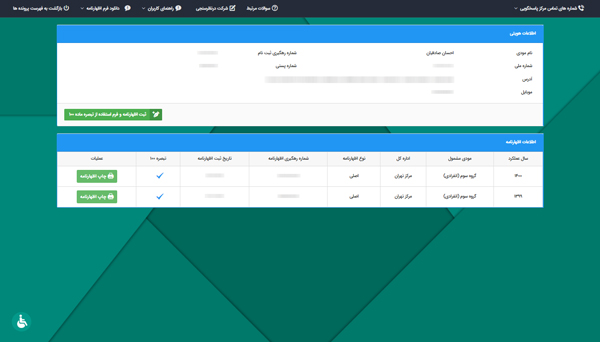

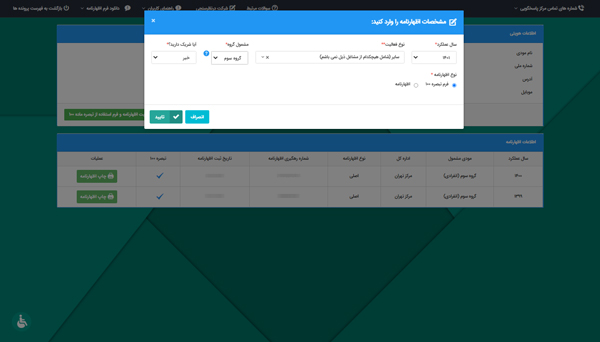

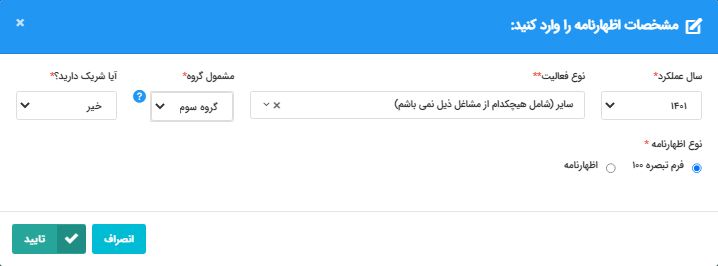

انتخاب «سال عملکرد» ، «نوع فعالیت» ، «گروه» ، «وضعیت شریک» ، «نوع اظهارنامه»

- سال عملکرد: حسب مورد (۱۴۰۱)

- نوع فعالیت: سایر (شامل هیچکدام از مشاغل ذیل نمیباشم)

- مشمول گروه: حسب مورد (عموماً سوم)

- آیا شریک دارید: خیر (سردفتر و دفتریار شریک هم نیستند)

- نوع اظهارنامه: حسب انتخاب شما «فرم تبصره ۱۰۰» یا «اظهارنامه»

فرم تبصره ۱۰۰

مالیات مقطوع فعالیت شغلی، در اجرای مقررات تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم تعیین میشود؛ با تعیین مالیات مقطوع از تسلیم اظهارنامه و ارائه اسناد و مدارک معاف میباشید.

در صورتیکه مالیات مقطوع تعیین شده مورد قبول شما نمیباشد مکلف به تسلیم اظهارنامه در موعد مقرر قانونی میباشید.

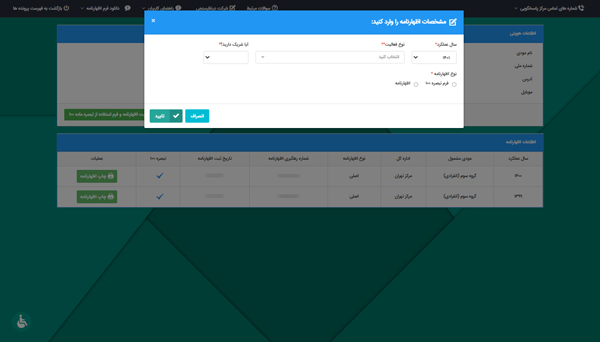

گزینه ها را انتخاب و سپس «تأیید» کنید

برای استفاده از «فرم تبصره ۱۰۰» گزینه ها را به این ترتیب انتخاب کنید

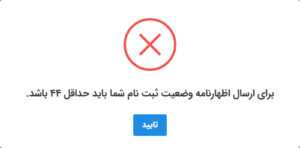

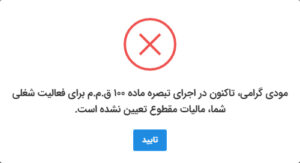

ممکن است هنگام «تایید» با خطاهای زیر مواجه شوید:

| پیغام خطا و راه حل | پیغام خطا و راه حل |

برای ارسال اظهارنامه وضعیت ثبت نام شما باید حداقل ۴۴ باشد. سری به پرونده مالیاتی خود بزنید و خطاهای احتمالی را برطرف کنید «راهنما در انتهای همین صفحه» |

مودی گرامی، تاکنون در اجرای تبصره ماده ۱۰۰ ق.م.م برای فعالیت شغلی شما، مالیات مقطوع تعیین نشده است. منتظر بمانید |

| پیغام خطا و راه حل | پیغام خطا و راه حل |

اظهارنامه ارسال کنید |

اظهارنامه یا فرم تبصره ماده ۱۰۰ قبلی را حذف کنید و مجددا اقدام کنید |

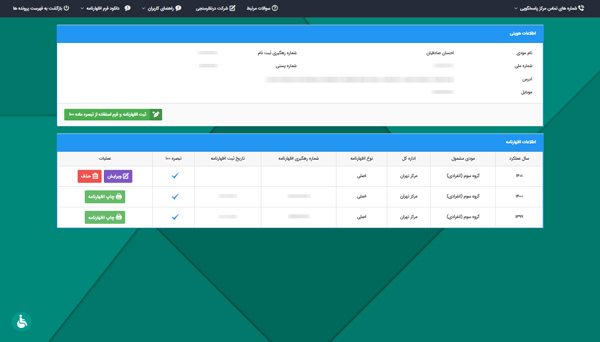

روی ردیف ایجاد شده روی گزینه «ویرایش» کلیک کنید

پس از تکمیل فیلدهای ضروری روی «ذخیره و ادامه» کلیک کنید

- نمابر: شماره فکس دفترخانه (اجباری نیست)

- پیش شماره نمابر (بدون صفر): اگر «نمابر» را تکمیل کردید، این قسمت را هم تکمیل کنید

- نوع شغل / فعالیت: حسب مورد (سردفتر دفتر اسناد رسمی) یا (دفتریار دفتر اسناد رسمی)

- مجموع فروش کالا و خدمات در طی سال: درآمد (سردفتران: مبلغ مندرج در ستون کارکرد) (دفتریار: سهم دفتریار از حقالتحریر)

- تسلیم درخواست بخشودگی جرائم در اجرای مفاد ماده ۱۹۰ ق.م.م را تیک بزنید

به توصیه مسئول امور مالیاتی کانون، مبلغ مندرج در ستون «کارکرد» را در فیلد «مجموع فروش کالا و خدمات در طی سال» وارد کنید.

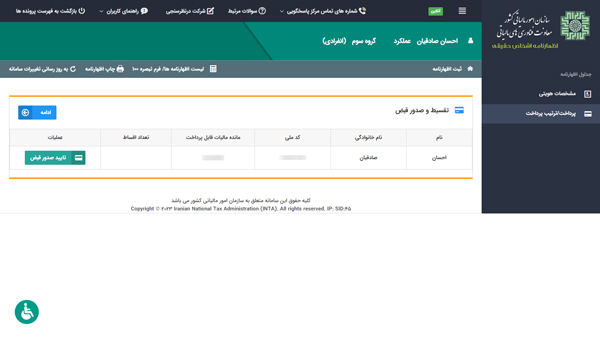

روی گزینه «تایید صدور قبض» کلیک کنید

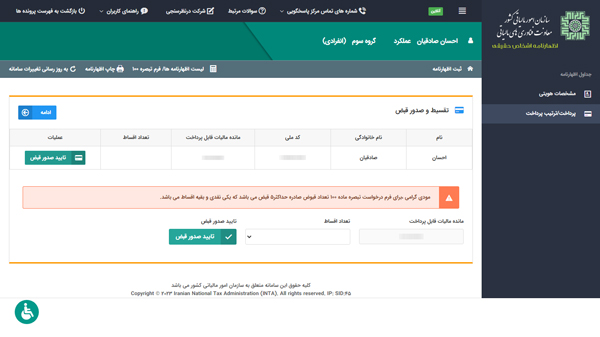

برای فرم درخواست تبصره ماده ۱۰۰ میتوانید تعداد اقساط را از بین گزینههای موجود انتخاب نمایید، اگر قصد پرداخت مالیات به صورت یکجا را دارید، تعداد اقساط را ۱ وارد کنید. پس از مشخص کردن تعداد اقساط، روی گزینه «تایید صدور قبض» کلیک کنید.

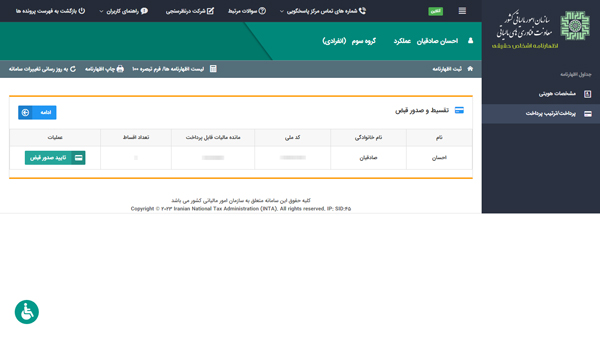

پس از مشخص نمودن تعداد اقساط و تایید صدور قبض، روی گزینه «ادامه» کلیک کنید.

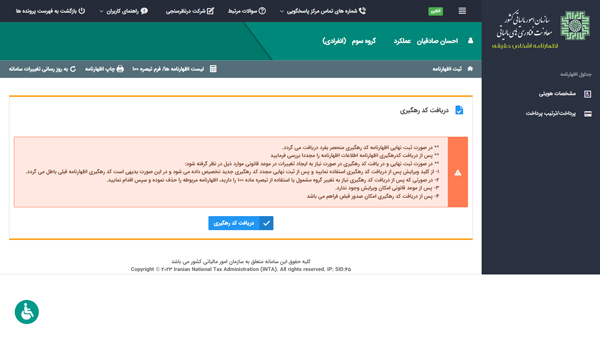

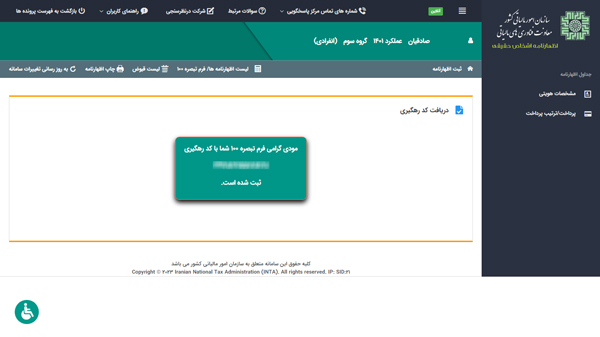

اگر از اطلاعات وارد شده اطمینان دارید، روی گزینه «دریافت کد رهگیری» کلیک کنید

مودی گرامی فرم تبصره ۱۰۰ شما با کد رهگیری ********** ثبت شده است.

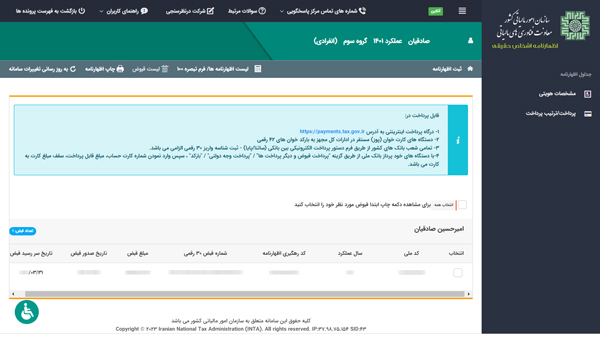

پس از دریافت کد رهگیری، روی گزینه «چاپ اظهارنامه» کلیک کنید و آن را چاپ کنید.

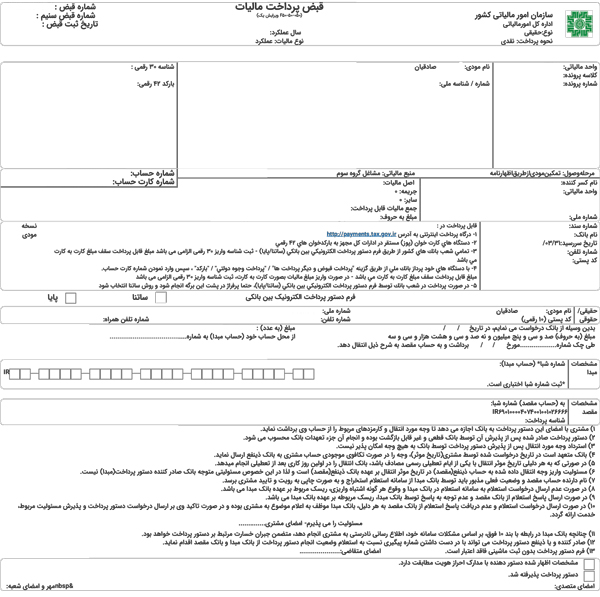

فرم تعیین مالیات مقطوع موضوع تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم و پذیرش مالیات مقطوع (گروه سوم انفرادی)

سپس جهت مشاهده و دریافت قبض / قبوض مربوطه روی گزینه «لیست قبوض» کلیک کنید.

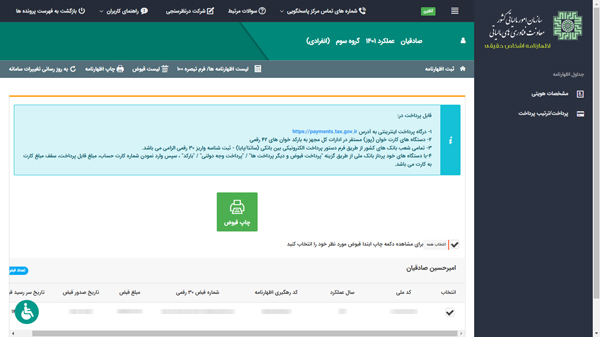

برای مشاهده دکمه چاپ، ابتدا قبوض مورد نظر خود را انتخاب کنید

سپس «انتخاب همه» را تیک زده و روی گزینه «چاپ قبوض» کلیک کنید.

چاپ قبوض

پس از نمایش و چاپ قبض / قبوض مالیاتی، میتوانید با مراجعه به سامانه «پرداخت قبوض برخط مالیاتی» به نشانی https://payments.tax.gov.ir اقدام به پرداخت مالیات متعلقه نمایید.

در صورت صحیح بودن اطلاعات روی گزینه «پرداخت» کلیک کنید و با وارد کردن اطلاعات کارت بانکی خود، قبض را پرداخت نمایید

با هر تجربه جدیدی، این قسمت ویرایش میشود

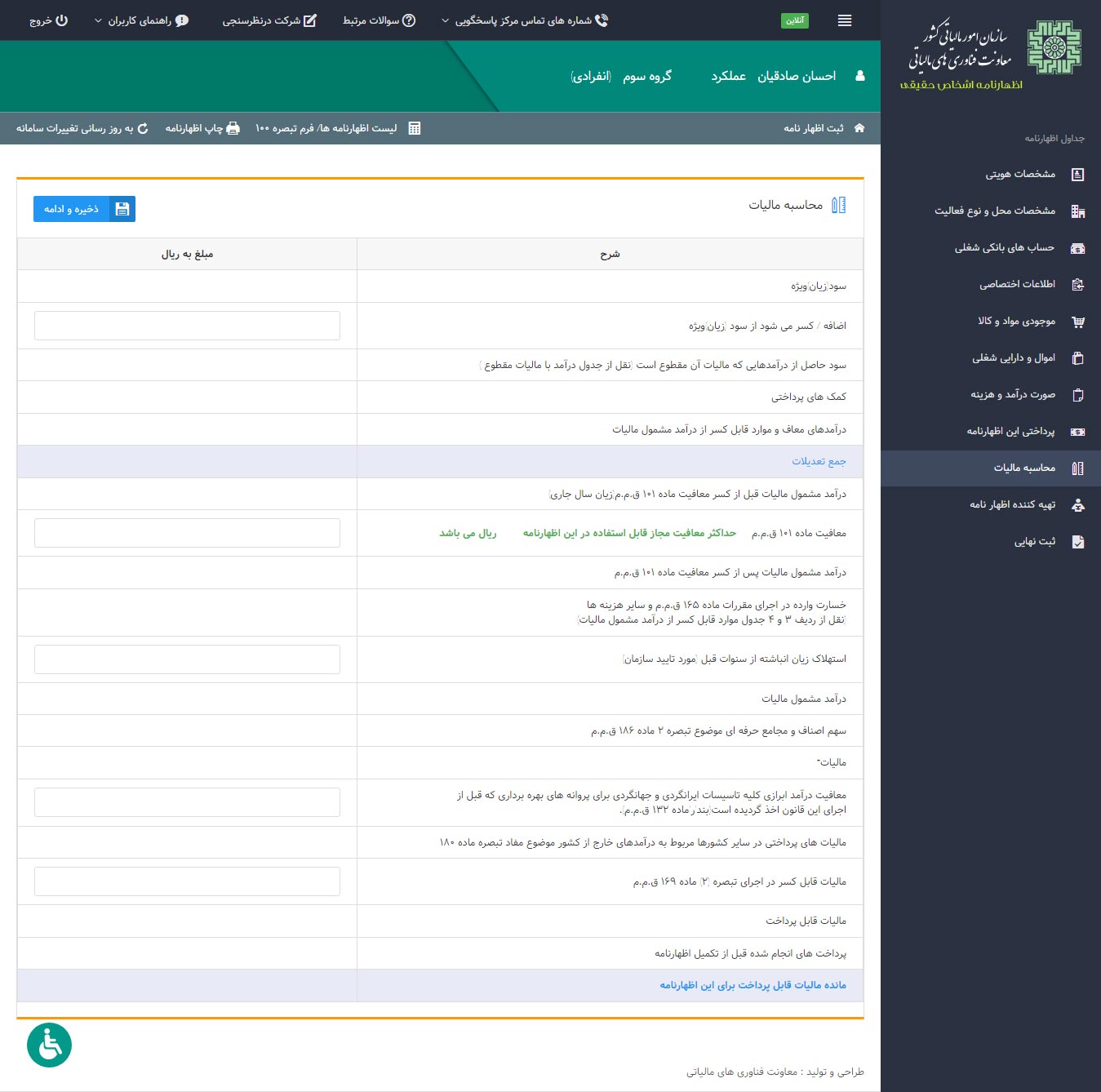

محیط جداول اظهارنامه

- مشخصات هویتی

- مشخصات محل و نوع فعالیت

- حساب های بانکی شغلی

- اطلاعات اختصاصی

- موجودی مواد و کالا

- اموال و دارایی شغلی

- صورت درآمد و هزینه

- پرداختی این اظهارنامه

- محاسبه مالیات

- تهیه کننده اظهارنامه

- ثبت نهایی

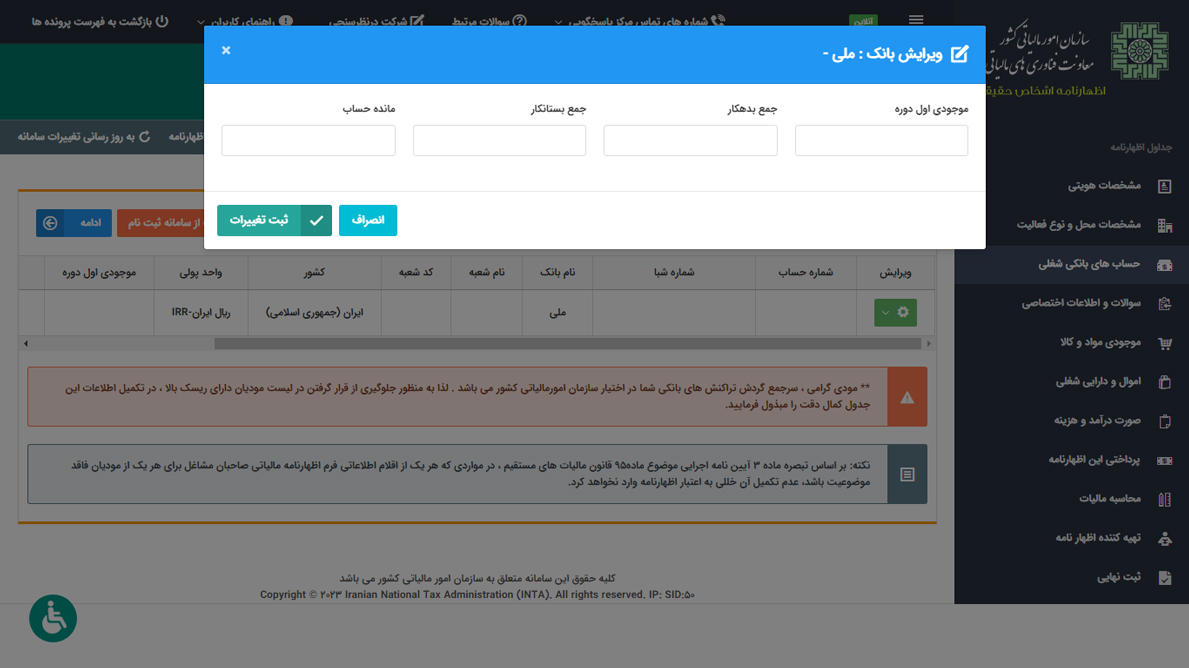

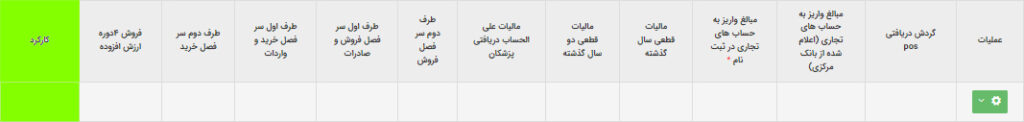

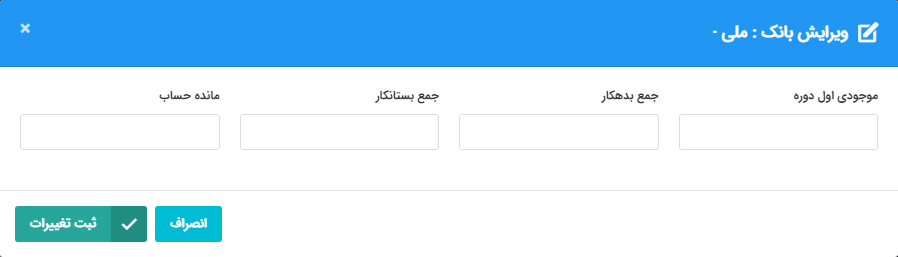

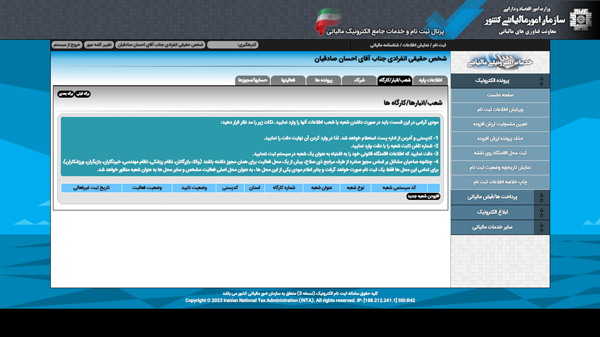

حساب های بانکی شغلی

روی علامت چرخ دنده «ویرایش» کلیک کنید تا پنجره مربوطه باز شود:

- موجودی اول دوره: موجودی حساب بانکی حق التحریر، در ابتدای دوره (اول فروردین سال عملکرد)

- جمع بدهکار: جمع برداشت ها از حساب در طول دوره

- جمع بستانکار: جمع واریزی ها به حساب در طول دوره ← همان عدد «مبالغ واریز به حسابهای تجاری در ثبت نام»

- مانده حساب: موجودی حساب بانکی حق التحریر، در انتهای دوره (آخر اسفند سال عملکرد)

به بیان ساده تر، ابتدای دوره مالیاتی (مثلاً اول فروردین) موجودی حساب بانکی (قبل از اولین واریز یا برداشت) چقدر بوده است؛ انتهای دوره (مثلاً آخر اسفند) موجودی حساب بانکی (بعد از آخرین واریز یا برداشت) چقدر بوده است؛ چقدر به این حساب در این مدت واریز شده (جمع بستانکار) و چقدر از این حساب در این مدت برداشت شده است (جمع بدهکار).

اطلاعات فوق در پرینت حساب موجود است

مودی گرامی، سرجمع گردش تراکنشهای بانکی شما در اختیار سازمان امور مالیاتی کشور میباشد. لذا به منظور جلوگیری از قرار گرفتن در لیست مودیان دارای ریسک بالا، در تکمیل اطلاعات این جدول کمال دقت را مبذول فرمایید.

اطلاعات فوق را از سامانه https://ssohaj.bmi.ir یا https://my.bmi.ir دریافت کنید.

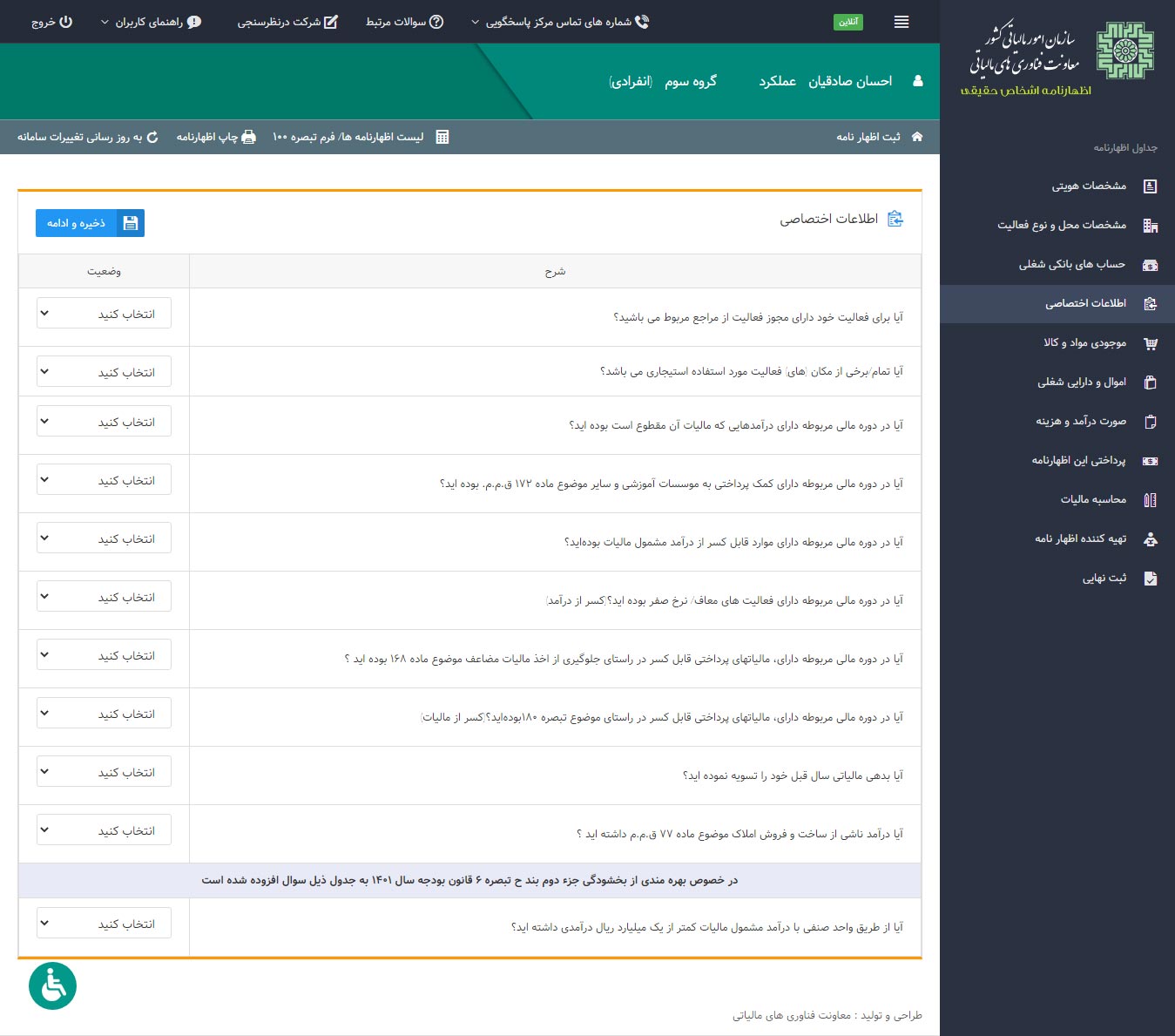

اطلاعات اختصاصی

- آیا برای فعالیت خود دارای مجوز فعالیت از مراجع مربوط میباشید؟ ← بله ← باید قبلاً در پرونده مالیاتی، صفحه «حسابها/مجوزها»، اطلاعات حکم سردفتری یا دفتریاری خود را وارد کرده باشید.

آیا تمام/برخی از مکان (های) فعالیت مورد استفاده استیجاری میباشد؟ ← حسب مورد ← در صورتی که گزینه «بله» را انتخاب کنید، در صفحات بعدی باید مشخصات مالک و … را وارد کنید؛ دفتریاران گزینه «خیر» را انتخاب کنند.

آیا در دوره مالی مربوطه دارای درآمدهایی که مالیات آن مقطوع است بوده اید؟ ← خیر

آیا در دوره مالی مربوطه دارای کمک پرداختی به موسسات آموزشی و سایر موضوع ماده ۱۷۲ ق.م.م. بوده اید؟ ← حسب مورد

آیا در دوره مالی مربوطه دارای موارد قابل کسر از درآمد مشمول مالیات بودهاید؟ ← خیر

آیا در دوره مالی مربوطه دارای فعالیت های معاف/ نرخ صفر بوده اید؟ (کسر از درآمد) ← خیر

آیا در دوره مالی مربوطه دارای، مالیاتهای پرداختی قابل کسر در راستای جلوگیری از اخذ مالیات مضاعف موضوع ماده ۱۶۸ بوده اید؟ ← حسب مورد

آیا در دوره مالی مربوطه دارای، مالیاتهای پرداختی قابل کسر در راستای موضوع تبصره ۱۸۰ بودهاید؟ (کسر از مالیات) ← حسب مورد

آیا بدهی مالیاتی سال قبل خود را تسویه نموده اید؟ ← حسب مورد

آیا درآمد ناشی از ساخت و فروش املاک موضوع ماده ۷۷ ق.م.م داشته اید؟ ← حسب مورد

برای مطالعه بیشتر:

ماده ۷۷ قانون مالیاتهای مستقیم: درآمد اشخاص حقیقی و حقوقی ناشی از ساخت و فروش هر نوع ساختمان حسب مورد مشمول مقررات مالیات بر درآمد موضوع فصول چهارم و پنجم باب سوم این قانون خواهد بود.

تبصره ۱- اولین نقل و انتقال ساختمانهای مذکور علاوه بر مالیات نقل و انتقال قطعی موضوع ماده (۵۹) این قانون مشمول مالیات علیالحساب به نرخ ده درصد (۱۰٪) به مأخذ ارزش معاملاتی ملک مورد انتقال است. مالیات قطعی مودیان موضوع این ماده پس از رسیدگی طبق مقررات مربوط تعیین میشود.

تبصره ۲- شمول مقررات این ماده درخصوص ساخت و فروش ساختمان توسط اشخاص حقیقی منوط به آن است که بیش از سه سال از تاریخ صدور گواهی پایان کار آن نگذشته باشد.

تبصره ۳- شهرداریها موظفند همزمان با صدور پروانه ساخت و همچنین در هنگام صدور پایان کار مراتب را به منظور تشکیل پرونده مالیاتی به اداره امور مالیاتی ذیربط به ترتیبی که توسط سازمان امور مالیاتی کشور تعیین میگردد، گزارش کنند.

تبصره ۴- شهرهای زیر یکصد هزار نفر جمعیت از حکم مفاد این ماده مستثنی است.

تبصره ۵- آییننامه اجرائی این ماده درمورد نحوه تعیین درآمد مشمول مالیات و چگونگی تسویه علیالحساب مالیاتی با پیشنهاد وزارت امور اقتصادی و دارایی ظرف مدت سه ماه پس از تصویب این قانون بهتصویب هیأت وزیرانمیرسد.

ماده ۱۶۸ قانون مالیاتهای مستقیم: دولت میتواند برای جلوگیری از اخذ مالیات مضاعف و تبادل اطلاعات راجع به درآمد و دارایی مودیان با دولتهای خارجی موافقتنامههای مالیاتی منعقد و پس از تصویب مجلس شورای اسلامی به مرحله اجرا بگذارد. قراردادها یا موافقتنامههای مربوط به امور مالیاتی که تا تاریخ اجرای این قانون با دول خارجی منعقد و به تصویب قوه مقننه یا هیأت وزیران رسیده است تا زمانی که لغو نشده به قوت خود باقی است. دولت موظف است ظرف یکسال از تاریخ اجرای این قانون قراردادها و موافقتنامههای قبلی را بررسی و نظر خود را مبنی بر ادامه یا لغو آنها مستدلاً به مجلسشورای اسلامی گزارش نماید.

ماده ۱۷۲ قانون مالیاتهای مستقیم: صد درصد (۱۰۰٪) وجوهی که به حسابهای تعیین شده از طرف دولت به منظور بازسازی یا کمک و نظایر آن به صورت بلاعوض پرداخت میشود و همچنین وجوه پرداختی یا تخصیصی و یا کمکهای غیر نقدی بلاعوض اشخاص اعم از حقیقی یا حقوقی جهت تعمیر، تجهیز، احداث و یا تکمیل مدارس، دانشگاهها، مراکز آموزش عالی و مراکز بهداشتی و درمانی و یا اردوگاههای تربیتی و آسایشگاهها و مراکز بهزیستی و کمیته امداد امام خمینی (ره) و جمعیت هلال احمر و کتابخانه و مراکز فرهنگی و هنری (دولتی) طبق ضوابطی که توسط وزارتخانههای آموزش و پرورش، علوم، تحقیقات و فنآوری، بهداشت، درمان و آموزش پزشکی و امور اقتصادی و دارایی تعیین میشود از درآمد مشمول مالیات عملکرد سال پرداخت منبعی که مؤدی انتخاب خواهد کرد قابل کسر میباشد.

ماده ۱۸۰ قانون مالیاتهای مستقیم: هر شخص حقیقی ایرانی که با ارائه گواهی نمایندگیهای مالی یا سیاسی دولت جمهوری اسلامی ایران در خارج ثابت کند که از درآمد یک سال مالیاتی خود در یکی از کشورهای خارج به عنوان مقیم مالیات پرداخته است از لحاظ مالیاتی در آن سال مقیم خارج از کشور شناخته خواهد شد مگر در یکی از موارد زیر:

۱ – در سال مالیاتی مزبور در ایران دارای شغلی بوده باشد.

۲ – در سال مالیاتی مزبور لااقل شش ماه متوالیا یا متناوباً در ایران سکونت داشته باشد.

۳ – توقف در خارج از کشور به منظور انجام مأموریت یا معالجه یا امثال آن بوده باشد.

تبصره – اشخاص حقیقی یا حقوقی ایرانی مقیم ایران در صورتی که درآمدی از خارج کشور تحصیل نموده و مالیات آن را به دولت محل تحصیل درآمد پرداخته باشند و درآمد مذکور را دراظهارنامه یا ترازنامه و حساب سود و زیان خود حسب مورد طبق مقررات این قانون اعلام نمایند مالیات پرداختی آنها در خارج از کشور و یا آن مقدار مالیاتی که به درآمد تحصیل شده در خارج کشور با تناسب به کل درآمد مشمول مالیات آنان تعلق میگیرد، هر کدام کمتر باشد از مالیات بر درآمد آنها قابل کسر خواهد بود.

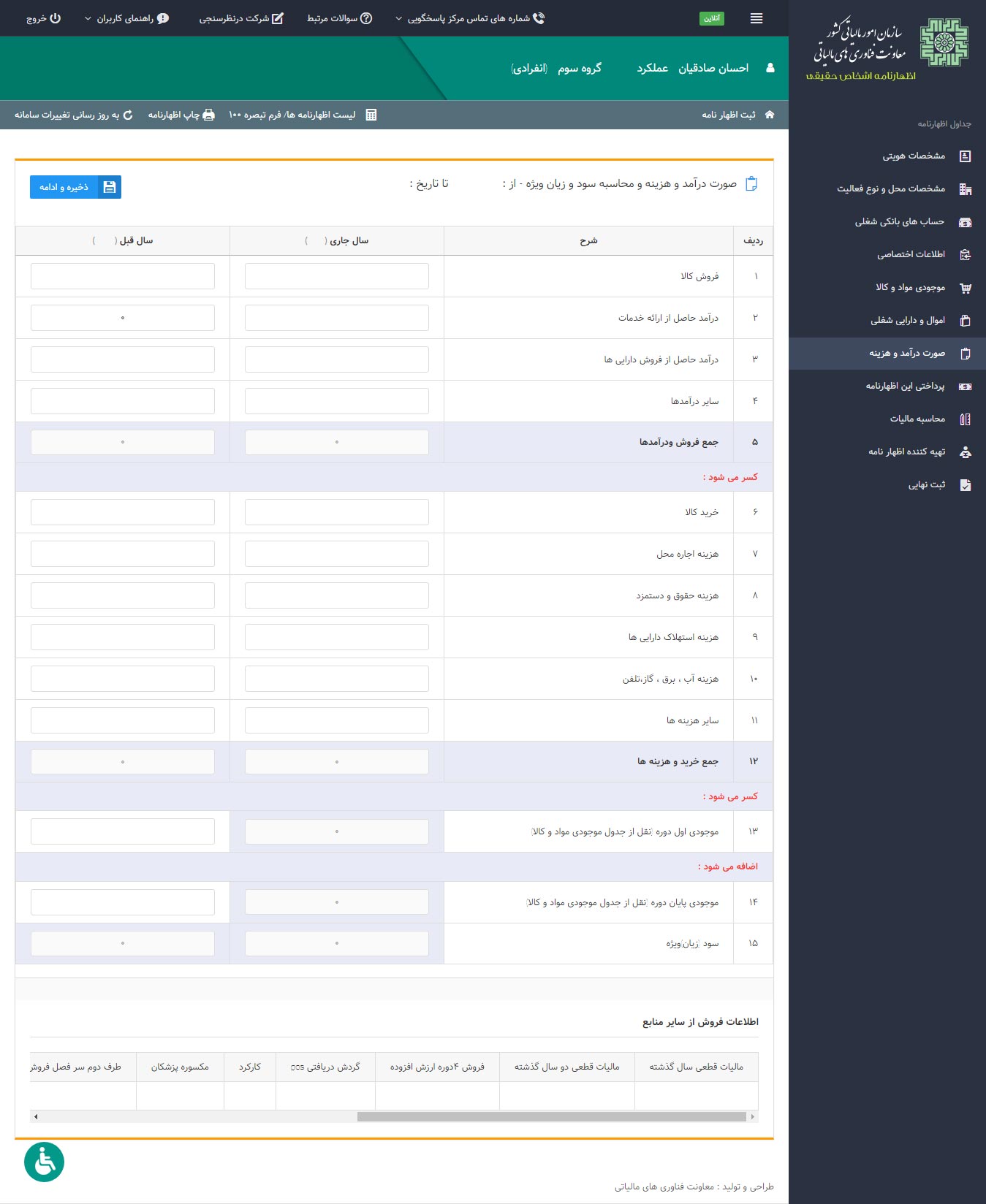

صورت درآمد و هزینه

سردفتران و دفتریاران درآمد خود را در ردیف ۲ (درآمد حاصل از ارائه خدمات) وارد کنند.

هزینه ها را در فیلدهای مربوطه (ردیف ۶ لغایت ۱۱) وارد کرده و تمام آنچه در فیلد «سایر هزینهها» وارد میکنید را در فیلد «مبلغ خریدهای هزینهای» که در انتهای صفحه قرار دارد وارد کنید.

محاسبه مالیات

ویرایش اطلاعات ثبت نام پرونده الکترونیک مالیاتی

(بروزرسانی و تکمیل ثبت نام)

جهت بهرهمندی کامل از خدمات الکترونیکی مالیاتی لازم است تا اطلاعات پرونده الکترونیک را همواره بروز نگه دارید. هرگونه تغییر مرتبط با پرونده مالیاتی، باید حداکثر تا دو ماه در این سیستم ثبت گردد.

همچنین چنانچه پیغامهای قرمز رنگی در این صفحه مشاهده نمودید لازم است تا آن را دقیق بررسی نموده و اطلاعات دقیق و صحیح مرتبط با آن را در سیستم ثبت نمایید. با توجه به اینکه ارسال و تایید اظهارنامه الکترونیک و سایر خدمات مالیاتی ارتباط مستقیم با پرونده الکترونیک شما دارند لازم است هر سه ماه وارد پروفایل خود شده و نیازمندیهای جدید اعلام شده را تکمیل نمایید.

هر گونه تغییر در اطلاعات توسط ممیز مالیاتی مجدد بررسی شده و در صورت تایید شما در وضعیت تایید و ثبت نام کامل و استفاده از خدمات مالیاتی (گام ۴۴) قرار خواهید گرفت. در صورت نقص اطلاعاتی و یا اشکالاتی احتمالی شما قادر به استفاده از خدمات الکترونیک نخواهید بود.

ویرایش اطلاعات ثبت نام

پنجره اطلاعات پایه

ویرایش اطلاعات پایه

اطلاعات پایه و اولیه

- نوع فعالیت: تجاری (همچنین فعالیتهای معاف از مالیات)

- عنوان واحد/شهرت کسبی: حسب مورد (سردفتر دفتر اسناد رسمی شماره …) یا (دفتریار دفتر اسناد رسمی شماره …)

- مشاغل هشتگانه: سایر

- مشاغل انفرادی: سایر (در صورت نیاز به تغییر مشاغل انفرادی به اداره کل مراجعه نمایید)

- اتحادیه صنفی ذیربط: دفاتراسناد رسمی

- اتحادیه صنفی جدید: اتحادیه کشوری – سایر

- کارت بازرگانی: تیک نزنید!

- پروانه کسب: پروانه و جواز کسب دارم

- شماره پروانه کسب: شماره حکم سردفتری یا دفتریاری

- تاریخ پروانه کسب: تاریخ حکم سردفتری یا دفتریاری

- مرجع صدور/اقدام پروانه کسبی: سازمان ثبت اسناد و املاک کشور

- کد بیمه کارگاه: شماره کارگاه دفترخانه که در لیست بیمه کارکنان آمده است. اگر ندارید، چیزی وارد نکنید.

- نوع مالکیت: حسب مورد «ملکی» یا «اجاری»؛ اگر اجاری وارد کنید، نیاز به وارد کردن مشخصات مالک است. دفتریاران گزینه «ملکی» را انتخاب کنند.

- تاریخ شروع فعالیت: تاریخ آغاز به کار شما

- تلفن ثابت و کد: وارد کنید

- نمابر و کد: اگر دارید وارد کنید

- پست الکترونیک: اگر دارید وارد کنید

- پایگاه اینترنتی: اگر دارید وارد کنید

اشکالات و نواقص اطلاعاتی

لیستی از خطاهای موجود که باید آنها را برطرف کنید.

اطلاعات تماس، نشانی و اقامتگاه قانونی

با کلیک بر روی گزینه «ویرایش» میتوانید آنها را اصلاح کنید.

پنجره شعب / انبار / کارگاه

با پنجره «شعب / انبار / کارگاه» کاری نداریم و چیزی وارد نمی کنیم

پنجره شرکاء

پنجره شرکاء

به استثناء همکارانی که پرونده مشارکتی برای دفترخانه خود دارند، بقیه همکاران با این صفحه کاری ندارند

پنجره پرونده ها

پنجره پرونده ها

| سردفتران | دفتریاران |

| تاریخ مشمولیت:۱۳۸۹/۰۷/۰۱

مرحله مشمولیت: چهارم |

عدم مشمولیت |

پنجره فعالیت ها

پنجره فعالیت ها

| سردفتران | دفتریاران |

|

لیست فعالیت ها بر اساس استاندارد آیسیک ۵ لیست فعالیت ها بر اساس اینتاکد |

لیست فعالیت ها بر اساس استاندارد آیسیک ۵ لیست فعالیت ها بر اساس اینتاکد |

پنجره حسابها / مجوزها

پنجره حسابها / مجوزها

حساب های تجاری مرتبط با پرونده

توصیه میشود فقط همان شماره حسابی که درآمد دفترخانه به آن واریز میشود را اعلام کنید

مجوزها

- نوع مجوز: سایر مجوزهای تاسیس و فعالیت

عنوان مجوز: حسب مورد (حکم سردفتری) یا (حکم دفتریاری)

شماره مجوز: شماره حکم سردفتری یا دفتریاری

مرجع صدور: سازمان ثبت اسناد و املاک کشور

تاریخ شروع مجوز: تاریخ حکم سردفتری یا دفتریاری

تاریخ اتمام مجوز: ۳۰ سال پس از تاریخ صدور حکم سردفتری یا دفتریاری

و در نهایت و پس از اعمال تغییرات لازم، با کلیک بر روی «تایید نهایی اطلات ثبت نام» و در ادامه با کلیک بر روی «تایید اطلاعات» اطلاعات را تایید کنید

برای مطالعه بیشتر: