وزارت امور اقتصادی و دارایی- وزارت کشور

وزیران عضو کمیسیون اقتصاد در جلسه مورخ ۱۳۸۹/۲/۱۱ بنا به پیشنهاد مشترک وزارتخانههای امور اقتصادی و دارایی و شکور و به استناد ماده (۴۹) قانون مالیات بر ارزش افزوده- مصوب ۱۳۸۷- و با رعایت تصویب نامه شماره ۱۶۴۰۸۲/ت ۳۷۳ ه– مورخ ۱۳۸۶/۱۰/۱۰، آیین نامه اجرایی فصل نهم قانون یاد شده را به شرح زیر تصویب نمودند:

«آیین نامه اجرایی فصل نهم قانون مالیات بر ارزش افزوده»

فصل اول- تعاریف

ماده ۱- معانی واژهها و اصطلاحات به کار برده شده در این آیین نامه به شرح زیر میباشد:

الف- قانون: قانون مالیات بر ارزش افزوده- مصوب ۱۳۸۷-.

ب- تولیدکنندگان: اشخاص حقیقی و حقوقی تولیدکننده و مونتاژ کننده موضوع فصل نهم قانون.

ج- ارائه دهندگان خدمات: اشخاص حقیقی و حقوقی ارائه دهندگان خدمات موضوع فصل نهم قانون.

د- ارزش گمرکی: جمع قیمت خرید کالا، هزینه حمل و نقل و حق بیمه.

ه- حقوق ورودی: مجموع چهار درصد (۴٪) ارزش گمرکی کالاهای وارداتی و سود بازرگانی که طبق قوانین مربوط توسط هیئت وزیران تعیین و در قالب یک نرخ برابر برای هر ردیف تعرفه در جداول ضمیمه آیین نامه اجرایی قانون مقررات صادرات و واردات درج میشود.

و- مؤدی: تولیدکنندگان، واردکنندگان و عرضه کنندگان کالا و ارائه دهندگان خدمات موضوع فصل نهم قانون.

فصل دوم- تکالیف مودیان

ماده ۲- کلیه تولیدکنندگان خودرو داخلی و نمایندگیهای رسمی فروش خودرو خارجی در ایران موظفند تا پایان آذرماه هر سال فهرست انواع خودرو تولیدی یا وارداتی خود را (به تفکیک نوع، تیپ، سیستم و بهای فروش کارخانه یا مجموع ارزش گمرکی و حقوق ورودی) به سازمان امور مالیاتی کشور اعلام نمایند. مهلت مذکور در خصوص خودروهایی که بعد از تاریخ یاد شده تولید یا وارد میشوند، حداکثر تا پانزدهم ماه بعد از تاریخ تولید یا ورود میباشد.

ماده ۳- در اجرای بند (ج) ماده (۴۷) قانون، تولیدکنندگان خودروهای سواری و وانت دو کابین تولید داخل، به استثنای خودروهای سواری که به عنوان خودروهای عمومی شماره گذاری میشود، موظفند مالیات و عوارض شماره گذاری خودروهای تولیدی را در تاریخ فروش بر مبنای قیمت فروش کارخانه مندرج در صورتحسابهای صادر شده محاسبه و ضمن درج در صورتحسابهای یاد شده با رعایت مقررات ماده (۲۱) قانون به ترتیب به حساب سازمان امور مالیاتی کشور و حساب تمرکز وجوه به نام وزارت کشور که توسط سازمان امور مالیاتی کشور اعلام میشود، واریز نمایند.

تبصره- نیروی انتظامی جمهوری اسلامی ایران (ادارات راهنمایی و رانندگی)، تولیدکنندگان خودروهای داخلی و کلیه نمایندگیهای رسمی شرکتهای خارجی موظفند به منظور سهولت و دقت در دریافت مالیات و عوارض و تکریم مودیان، مشخصات کامل وسائط نقلیه اعم از نوع، سیستم، تیپ، مدل و نوع سوخت را حسب مورد در شناسنامه خودرو یا اسناد فروش خودرو درج نمایند.

ماده ۴- عدم درج هر یک از موارد یاد شده در بندهای (الف)، (ب)، (ج)، و (د) تبصره (۱) ماده (۴۲) قانون در انواع سند تنظیمی اعم از بیع قطعی، صلح، هبه و وکالت برای فروش انواع خودرو مشمول مالیات توسط دفاتر اسناد رسمی و همچنین عدم ارسال فهرست کامل نقل و انتقالات انواع خودرو در موعد مقرر قانونی به اداره امور مالیاتی ذیربط، طبق نمونه یا روشی که توسط سازمان امور مالیاتی کشور اعلام میگردد، تخلف انتظامی محسوب و مطابق قوانین و مقررات مربوط با آنان عمل خواهد شد.

تبصره- ادارات امور مالیاتی ذیربط تخلف دفاتر اسناد رسمی از مقررات موضوع ماده (۴۲) قانون را برای انجام اقدامات قانونی به دادستانی انتظامی مالیاتی گزارش مینمایند.

ماده ۵- در صورتی که مالیات و عوارض متعلق به نقل و انتقال خودرو، موضوع ماده (۴۲) قانون، مطابق جداول سازمان امور مالیاتی کشور در موعد مقرر پرداخت نگردیده و یا کمتر از میزان مقرر پرداخت شده باشد، دفاتر اسناد رسمی، علاوه بر پرداخت وجه معادل مالیات و عوارض متعلقه و یا مابه التفاوت موارد مذکور، مشمول جریمهای به میزان دو درصد (۲٪) در ماه نسبت به مالیات و عوارض پرداخت نشده در مدت تأخیر میباشند. جریمه یاد شده غیر قابل بخشش است.

ماده ۶- در اجرای تبصره (۲) ماده (۴۲) قانون، دفاتر اسناد رسمی موظفند در تنظیم وکالت نامههای کلی در مورد انتقال اموال، وکالت نسبت به فروش انواع خودرو مشمول مالیات را تصریح نموده و نسبت به ترتیبات موضوع تبصره (۱) ماده (۴۲) قانون اقدام نمایند. در غیر اینصورت مشمول مقررات مواد (۴) و (۵) این آیین نامه خواهند شد.

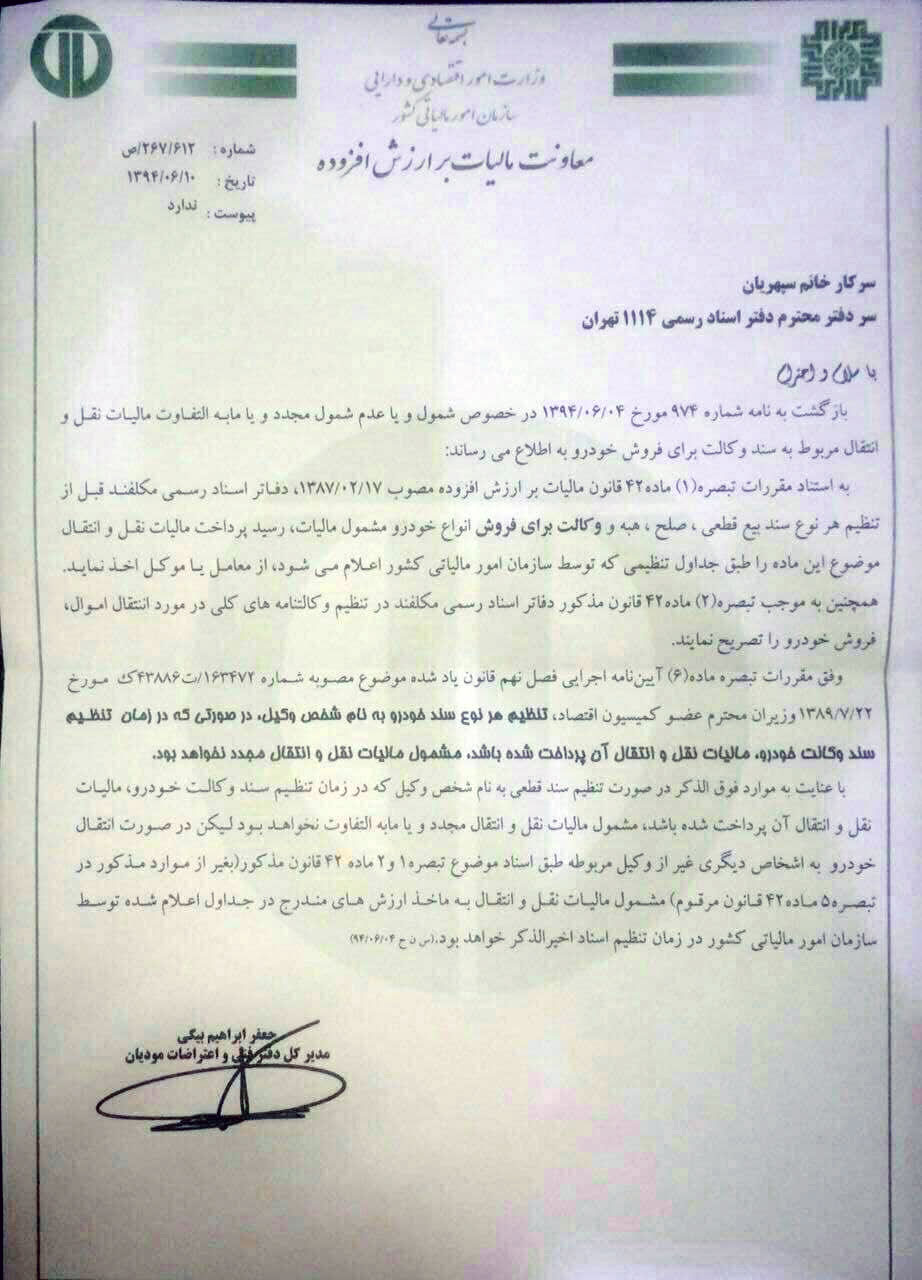

تبصره- تنظیم هر نوع سند خودرو به نام شخص وکیل، در صورتی که در زمان تنظیم سند وکالت خودرو، مالیات نقل و انتقال آن پرداخت شده باشد، مشمول مالیات نقل و انتقال مجدد نخواهد بود.

ماده ۷- مالیات وصول شده از نقل و انتقالات خودرو که منجر به فسخ و اقاله شده است، قابل استرداد نمیباشد. لیکن در صورتی که پس از پرداخت مالیات نقل و انتقال، معامله طبق گواهی دفتر اسناد رسمی مربوط انجام نشده باشد، مالیات وصول شده از محل وصولیهای جاری بر اساس ضوابط موضوع تبصره (۴) ماده (۴۲) قانون، قابل استرداد خواهد بود. استرداد مالیات مذکور در خصوص نقل و انتقالات خودروهای دولتی، موضوع تبصره (۷) ماده (۴۲) قانون، با تأیید دستگاه دولتی مربوط مبنی بر عدم انجام معامله توسط اداره امور مالیاتی ذیربط صورت میپذیرد.

ماده ۸- سازمان امور مالیاتی کشور با همکاری بانک ملی ایران نسبت به تهیه دستورالعمل اجرایی مربوط به پرداخت مالیات نقل و انتقال از طریق قبوض مخصوص یا روشهای الکترونیکی و ابلاغ آن به واحدهای مالیاتی اقدام نماید.

فصل سوم- تکالیف اشخاص ثالث

ماده ۹- گمرک جمهوری اسلامی ایران موظف است تا پایان آذرماه هر سال فهرست انواع خودرو وارداتی و مجموع ارزش گمرکی و حقوق ورودی آنها را به تفکیک نوع و مدل به سازمان امور مالیاتی کشور اعلام نماید.

ماده ۱۰- نیروی انتظامی جمهوری اسلامی ایران (ادارات راهنمایی و رانندگی) موظف است هنگام نقل و انتقال خودروهای دولتی به اشخاص حقیقی و حقوقی غیر دولتی و همچنین نقل و انتقال خودروهای واردکنندگان فاقد گواهی نمایندگی رسمی شرکتهای سازنده خودروهای خارجی، نسخه پرداخت شده قبض یا گواهی پرداخت مالیات نقل و انتقال مربوط صادر شده توسط ادارات امور مالیاتی ذیربط را اخذ و نسبت به ثبت انتقال در سوابق اقدام نمایند.

ماده ۱۱- ایرانیانی که به خارج از کشور عزیمت مینمایند، به استثنای اشخاص موضوع ماده (۴۵) قانون، موظفند وجوه موضوع ماده (۴۵) قانون را به حساب تعیین شده واریز و فیش واریزی را در مبادی خروجی به نیروی انتظامی جمهوری اسلامی ایران ارائه نمایند.

تبصره ۱- وزارت امور اقتصادی و دارایی (سازمان امور مالیاتی کشور) هر سه سال یک بار پیشنهاد لازم در خصوص تغییرات ارقام مربوط به عوارض خروج از کشور، موضوع ماده (۴۵) قانون را با توجه به نرخ تورم به هیئت وزیران برای تصویب ارائه مینماید.

تبصره ۲- نیروی انتظامی جمهوری اسلامی ایران موظف است رسید پرداخت وجوه موضوع این ماده را در هنگام خروج مسافر از مبادی خروجی کشور از مسافران اخذ و رسیدهای دریافتی را پس از کنترل و ممهور کردن به مهر خروج، در پایان هر ماه به ادارات کل امور مالیاتی ذیربط ارسال نماید.

فصل چهارم- مقررات عمومی

ماده ۱۲- اضافه پرداختی مالیات موضوع ماده (۴۲) قانون حسب درخواست مؤدی و پس از رسیدگی ماموران مالیاتی ذیربط و احراز آن با گواهی دفاتر اسناد رسمی و با توجهن به تبصره (۶) ماده (۱۷) قانون از محل وصولی جاری و یا درآمد عمومی برابر مقررات قانون مالیاتهای مستقیم مسترد خواهد شد.

ماده ۱۳- وصول و عوارض خدمات حمل و نقل برون شهری مسافر و عوارض سالیانه انواع خودروهای سواری و وانت دو کابین، موضوع بندهای (الف) و (ب) ماده (۴۳) قانون، توسط شهرداری محل انجام میگیرد و عوارض یاد شده حسب مورد به حساب شهرداری محل فروش بلیط یا محل فعالیت واریز میگردد. عوارض شماره گذاری موضوع بند (ج) ماده (۴۳) توسط سازمان امور مالیاتی کشور وصول و به حساب تمرکز وجوه وزارت کشور، موضوع تبصره (۲) ماده (۳۹) قانون، واریز تا حسب ترتیبات تبصره یاد شده توزیع و هزینه گردد.

تبصره ۱- مالیات و وجوه دریافتی موضوع مواد (۴۲)، (۴۳) و (۴۵) قانون که توسط سازمان امور مالیاتی کشور وصول میگردد، مشمول احکام فصل نهم باب چهارم قانون مالیاتهای مستقیم- مصوب ۱۳۶۶- و اصلاحات بعدی آن است.

تبصره ۲- مالیات و عوارض موضوع بندهای (الف)، (ب) و (ج) ماده (۴۳) قانون، مشمول حکم ماده (۱۷) قانون و تبصرههای آن نمیباشد و مالیات و عوارض پرداختی یاد شده به عنوان اعتبار مالیاتی مودیان قابل احتساب نخواهد بود.

تبصره ۳- اضافه پرداختی مودیان بابت مالیات و عوارض، موضوع ماده (۴۳) از محل وصولیهای جاری مربوط توسط سازمان امور مالیاتی کشور، شهرداریهای محل و وزارت کشور حسب مورد قابل استرداد میباشد.

ماده ۱۴- کلیه مطالبات معوق مربوط به مالیات و عوارض و وجوهی که دریافت آنها به موجب این قانون لغو شده است، طبق قوانین و مقررات مربوط توسط دستگاهها و مراجع ذی ربط وصول و به حسابهای مفتوحه واریز گردد.

ماده ۱۵- به منظور نظارت بر حسن اجرای قانون و انجام بررسی و رسیدگیهای لازم، مأموران ادارات امور مالیاتی ذیربط میتوانند به دفاتر اسناد رسمی و مودیان موضوع فصل نهم قانون مراجعه و دفاتر، اسناد و مدارک آنها را رسیدگی نمایند. اشخاص یاد شده موظف به ارائه دفاتر، اسناد و مدارک درخواستی میباشند. در صورت عدم ارائه دفاتر، اسناد و مدارک مورد نیاز، مالیات و عوارض متعلق به صورت علی الرأس محاسبه، مطالبه و وصول خواهد شد. چنانچه در رسیدگی یاد شده مابه التفاوت مشخص گردد، مابه التفاوت به نسبت تاریخ تعلق مالیات و عوارض از آنان مطالبه خواهد شد.

تبصره ۱- اختیارات و مسئولیتهای مأموران مالیاتی مصرح در این ماده در خصوص وصول عوارض بندهای (الف) و (ب) ماده (۴۳) قانون به عهده ماموران تشخیص و وصول شهرداری میباشد و مودیان موظفند مطابق مفاد این ماده در مقابل ماموران تشخیص و وصول شهرداری اقدام نمایند.

تبصره ۲- تاریخ تعلق مالیات و عوارض موضوع بندهای (الف) و (ج) ماده (۴۳) قانون، تاریخ ارائه خدمات یا فروش خودرو میباشد.

تبصره ۳- در اجرای ماده (۴۷) قانون، مودیان موضوع بندهای (الف) ماده (۴۳) قانون که مبادرت به حمل و نقل برون شهری مسافر مینمایند، موظفند عوارض متعلقه مربوط به هر ماه را حداکثر تا پانزدهم ماه بعد به شهرداری محل فروش بلیط واریز نمایند. عدم پرداخت عوارض یاد شده در موعد مقرر مشمول جریمهای معادل دو درصد (۲٪) به ازای هر ماه نسبت به مدت تأخیر خواهد بود.

تبصره ۴- پرداخت مالیات و عوارض شماره گذاری خودرو پس از موعد مقرر (پانزده روز پس از انقضای دوره مالیاتی سه ماهه موضوع ماده (۲۱) قانون) موجب تعلق جریمهای معادل دو درصد (۲٪) به ازاء هر ماه نسبت به مدت تأخیر خواهد بود.

ماده ۱۶- مأخذ محاسبه مالیات و عوارض موضوع مواد (۴۲) و (۴۳) قانون، حسب مورد بهای کالا یا خدمت مندرج در صورتحساب خواهد بود. در مواردی که صورتحساب موجود نباشد یا از ارائه آن خودداری شود و یا به موجب اسناد و مدارک مثبته احراز شود که ارزش مندرج در آن واقعی نیست، مأخذ محاسبه مالیات و عوارض، بهای روز کالا یا خدمت به تاریخ روز تعلق مالیات یا عوارض میباشد.

ماده ۱۷- مرجع رسیدگی به شکایات مودیان در خصوص اختلاف و استنکاف از پرداخت عوارض، موضوع بندهای (الف) و (ب) ماده (۴۳) قانون، کمیسیون موضوع ماده (۷۷) قانون اصلاح پارهای از مواد و الحاق مواد جدید به قانون شهرداری- مصوب ۱۳۴۵- میباشد.

ماده ۱۸- مرجع رسیدگی به شکایات مودیان ناشی از اقدامات اجرایی در وصول مالیات و عوارض، موضوع بند (ج) ماده (۴۳) و ماده (۴۵) قانون، هیئت حل اختلاف مالیاتی میباشد که برابر مقررات ماده (۲۱۶) قانون مالیاتهای مستقیم- مصوب ۱۳۶۶- و تبصره (۲) آن به شکایات مذکور رسیدگی و رأی مقتضی صادر خواهد نمود. رأی صادر شده قطعی و لازم الاجرا میباشد.

ماده ۱۹- کلیه خودروهایی که با پلاک دولتی، شخصی و عمومی شماره گذاری شدهاند، در صورت تبدیل یا تعویض پلاک، مشمول مقررات موضوع بند (ج) ماده (۴۳) نخواهند بود.

ماده ۲۰- خودروهای سفارتخانهها، کنسولگریها و نمایندگان سیاسی و فرهنگی خارجی و مأمورین آنها، سازمانهای بین المللی و کارشناسان خارجی مأمور از طرف آنها که از پلاکهای خاص استفاده مینمایند، مشمول پرداخت مالیات و عوارض شماره گذاری موضوع بند (ج) ماده (۴۳) قانون نخواهد بود و در صورت واگذاری اتومبیل به سایر اشخاص مشمول مالیات و عوارض شماره گذاری خواهد بود.

ماده ۲۱- مأخذ محاسبه مالیات و عوارض شماره گذاری در خصوص خودروهای صادراتی ساخت داخل که توسط اتباع ایرانی مقیم خارج از کشور و یا دارندگان کارنامه شغلی در خارج از کشور و یا سایرین وارد کشور میشود، بر اساس تبصره (۶) ماده (۴۲) قانون، قیمت فروش کارخانه خواهد بود.

این تصویب نامه در تاریخ ۱۳۸۹/۷/۱۱ به تأیید مقام محترم ریاست جمهوری رسیده است.

منبع ۱: سازمان امور مالیاتی کشور ، منبع ۲: کانون سردفتران و دفتریاران

در این رابطه مطالعه کنید: